บล.กสิกรไทย:

TRUE : แนะนำ “ซื้อ” TP 14.12 บาท

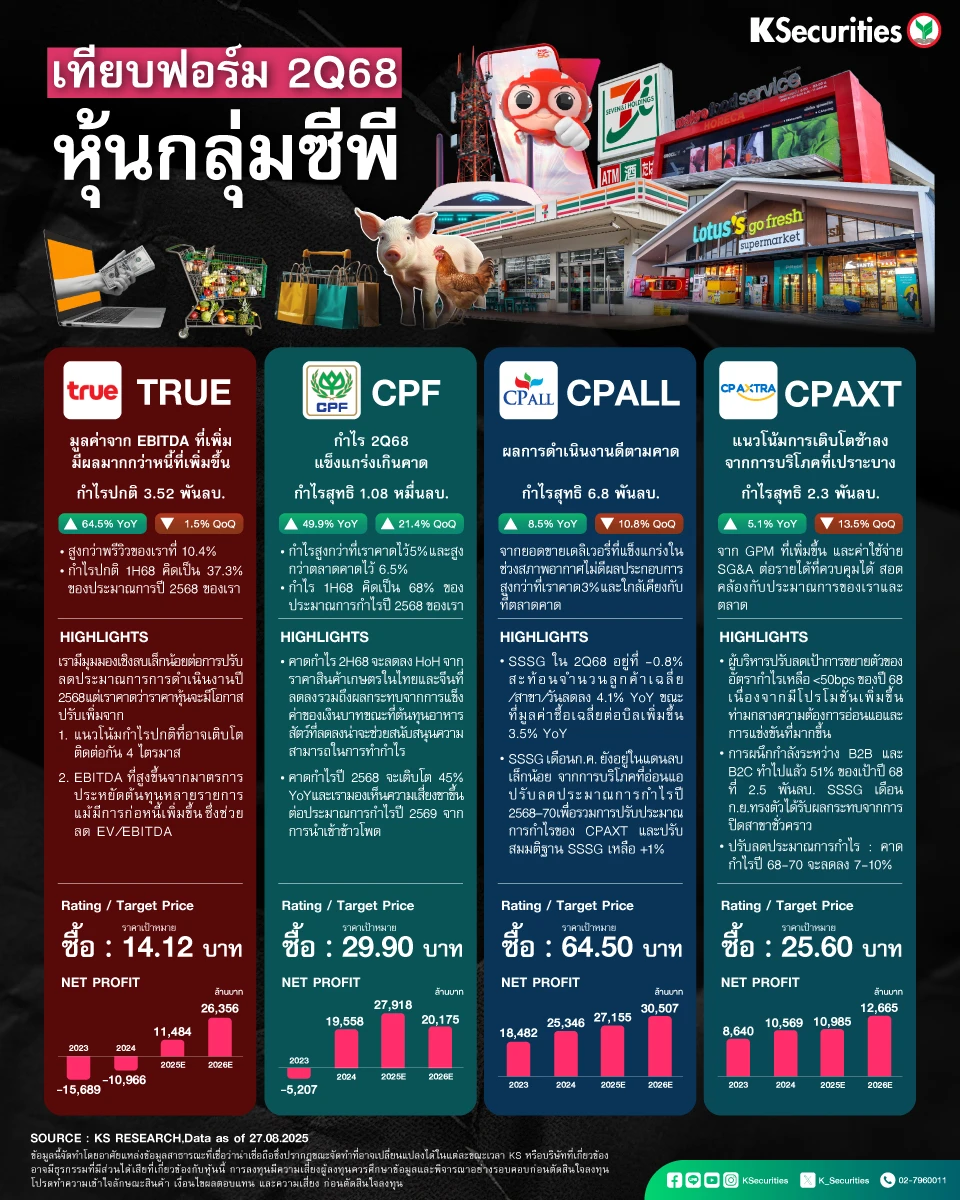

- กำไรปกติไตรมาส 2/68 อยู่ที่ 3.52 พันลบ. (+64.5% YoY, -1.5% QoQ) สูงกว่าพรีวิวของเราที่ 10.4% กำไรปกติ 1H68 คิดเป็น 37.3% ของประมาณการปี 2568 ของเรา

- เรามีมุมมองเชิงลบเล็กน้อยต่อการปรับลดประมาณการการดำเนินงานปี 2568 แต่เราคาดว่าราคาหุ้นจะมีโอกาสปรับเพิ่มจาก

1. แนวโน้มกำไรปกติที่อาจเติบโตติดต่อกัน 4 ไตรมาส

2. 2EBITDA ที่สูงขึ้นจากมาตรการประหยัดต้นทุนหลายรายการ แม้มีการก่อหนี้เพิ่มขึ้น ซึ่งช่วยลด EV/EBITDA

CPF : แนะนำ “ซื้อ” TP 29.90 บาท

- กำไรปกติไตรมาส 2/2568 อยู่ที่ 1.08 หมื่นลบ. เพิ่มขึ้น 88% YoY และ 29% QoQ จาก GPM ที่ปรับตัวดีขึ้น ซึ่งสูงกว่าที่เราและตลาดคาด กำไร 1H68 คิดเป็น 68% ของประมาณการกำไรปี 2568 ของเรา

- คาดกำไร 2H68 จะลดลง HoH จากราคาสินค้าเกษตรในไทยและจีนที่ลดลง รวมถึงผลกระทบจากการแข็งค่าของเงินบาท ขณะที่ต้นทุนอาหารสัตว์ที่ลดลงน่าจะช่วยสนับสนุนความสามารถในการทำกำไร

- คาดกำไรปี 2568 จะเติบโต 45% YoY และเรามองเห็นความเสี่ยงขาขึ้นต่อประมาณการกำไรปี 2569 จากการนำเข้าข้าวโพด

CPALL : แนะนำ “ซื้อ” TP 64.50 บาท

- กำไรสุทธิของ CPALL ในไตรมาส 2/68 อยู่ที่ 6.8 พันลบ. (+8.5% YoY, -10.8% QoQ) จากยอดขายเดลิเวอรี่ที่แข็งแกร่งในช่วงสภาพอากาศไม่ดี ผลประกอบการสูงกว่าที่เราคาด 3% และใกล้เคียงกับที่ตลาดคาด

- SSSG ใน 2Q68 อยู่ที่ -0.8% สะท้อนจำนวนลูกค้าเฉลี่ย/สาขา/วันลดลง 4.1% YoY ขณะที่มูลค่าซื้อเฉลี่ยต่อบิลเพิ่มขึ้น 3.5% YoY

- SSSG เดือนก.ค. ยังอยู่ในแดนลบเล็กน้อย จากการบริโภคที่อ่อนแอ ปรับลดประมาณการกำไรปี 2568–70 เพื่อรวมการปรับประมาณการกำไรของ CPAXT และปรับสมมติฐาน SSSG เหลือ +1%

CPAXT : แนะนำ “ซื้อ” TP 25.60 บาท

- กำไรไตรมาส 2/68 อยู่ที่ 2.3 พันลบ. (+5.1% YoY, 13.5% QoQ) จาก GPM ที่เพิ่มขึ้น และค่าใช้จ่าย SG&A ต่อรายได้ที่ควบคุมได้ สอดคล้องกับประมาณการของเราและตลาด

- ผู้บริหารปรับลดเป้าการขยายตัวของอัตรากำไรเหลือ <50bps ของปี 68 เนื่องจากมีโปรโมชั่นเพิ่มขึ้นท่ามกลางความต้องการอ่อนแอและการแข่งขันที่มากขี้น

- การผนึกกำลังระหว่าง B2B และ B2C ทำไปแล้ว 51% ของเป้าปี 68 ที่ 2.5 พันลบ. SSSG เดือน ก.ย.ทรงตัว ได้รับผลกระทบจากการปิดสาขาชั่วคราว

- ปรับลดประมาณการกำไร: คาดกำไรปี 68-70 จะลดลง 7-10%