วันนี้คาดตลาด “Sideway Down”

แนวรับ 1,545 / 1,540 แนวต้าน 1,555 / 1,560 คาดวันนี้หุ้นในกลุ่มพลังงานอาจกดดันทิศทางตลาดได้ จากราคาน้ำมันดิบปรับตัวลงราว 4% รวมทั้งยังต้องติดตามการประชุม FOMC ต่อ คาดไม่น่ามี Positive Surprise

Our View? “หุ้นน้ำมันน่าจะถ่วงตลาด”

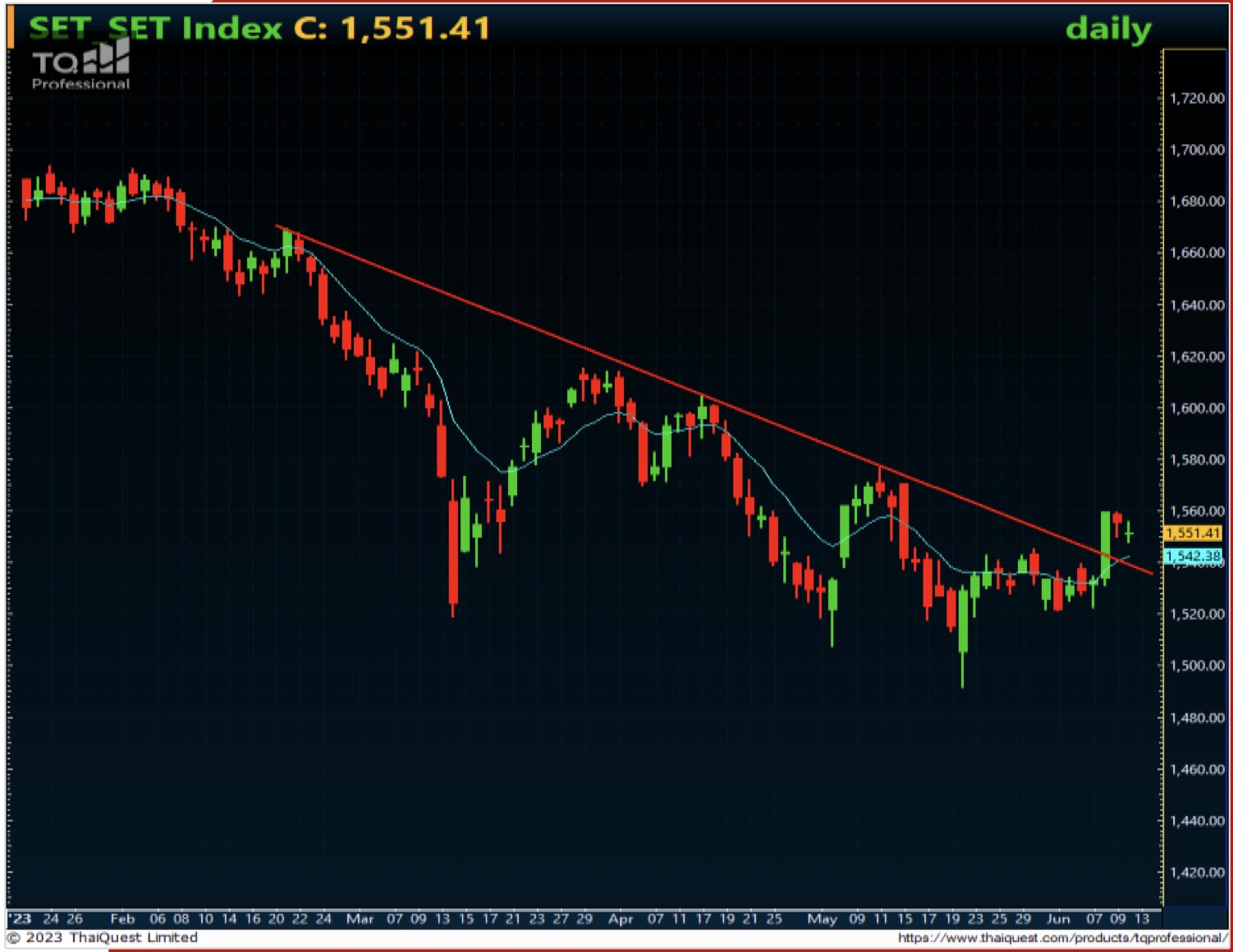

คาดตลาดวันนี้ “Sideway Down” มองแนวรับที่บริเวณ 1,545 / 1,540 และแนวต้านที่บริเวณ 1,555 / 1,560 คาดตลาดยังคงให้น้ำหนักต่อการติดตามตัวเลขดัชนีราคาผู้บริโภคเดือน พ.ค. คาดจะออกมาอยู่ที่ระดับ +0.1% MoM และ +4.1% YoY สะท้อนให้เห็นถึงเงินเฟ้อสหรัฐชะลอความร้อนแรงลง และทยอยปรับตัวลงแบบค่อยเป็นค่อยไป ซึ่งคาดจะเป็นปัจจัยหนุนให้ธนาคารกลางสหรัฐ (FED) จะหยุดขึ้นอัตราดอกเบี้ยในการประชุม FOMC ในวันที่ 13-14 มิ.ย. นี้ มองเป็นปัจจัยบวกระยะสั้นต่อทิศทางราคาสินทรัพย์เสี่ยงได้ อย่างไรก็ตาม เราระมัดระวังแรงขายทำกำไร หลักการประชุม FED โดยยังต้องติดตาม Dot Plot เพื่อบ่งชี้คาดการณ์การขึ้น-ลดอัตราดอกเบี้ยในระยะถัดไป จากค่ากลางในปัจจุบันปี’66 อยู่ที่ระดับ 5.125% และปี 67 อยู่ที่ระดับ 4.25% ซึ่งหากมีการเปลี่ยนแปลง Dot Plot ในปีนี้-ปีหน้าเพิ่มขึ้น จะเป็นปัจจัยบ่งชี้ถึงทิศทางอัตราดอกเบี้ยที่คาดว่าอาจจะมีแนวโน้มปรับลดดอกเบี้ยลงช้ากว่าที่ตลาดคาด คาดจะสร้างความกังวลให้กับตลาดได้อีกครั้ง ขณะที่การประชุม ECB ของธนาคารกลางยุโรปในวันที่ 15 มิ.ย. นี้ และการประชุม BOJ ของธนาคารกลางญี่ปุ่นในวันที่ 15-16 มิ.ย. เราคาดว่า ECB คาดจะมีมติขึ้นอัตราดอกเบี้ยอีก 0.25% ตามระดับอัตราเงินเฟ้อของยุโรปยังอยู่ในระดับสูง แต่คาดว่า BOJ น่าจะยังคงอัตราดอกเบี้ยต่อไปที่ระดับ -0.10% เพื่อหนุนการฟื้นตัวของเศรษฐกิจญี่ปุ่น ยังคาดจะไม่ส่งผลกระทบต่อตลาดหุ้นไทยอย่างมีนัยสำคัญ

ทางด้านราคาสัญญาน้ำมันดิบล่วงหน้า WTI. ส่งมอบเดือน ก.ค. อ่อนตัวลงปิดที่ระดับ 67.12 ดอลลาร์/บาร์เรล -3.05 ดอลลาร์ (-4.35%) คาดได้รับแรงกดดันจากความกังวลอุปสงค์น้ำมันในจีนอาจลดลงหลังการเปิดเผยตัวเลข CPI เดือน พ.ค. ของจีนออกมาเพียง 0.2% รวมทั้งตัวเลข PPI เดือน พ.ค. ของจีนออกมา -4.6% อีกทั้งยังได้รับแรงกดดันจากการที่ Goldman Sachs ปรับลดคาดการณ์ราคาน้ำมันช่วงปลายปี’66 ลงราว 10% โดยปรับลด WTI. จากคาดการณ์เดิม 89 ดอลลาร์/บาร์เรล สู่ระดับ 81 ดอลลาร์/บาร์เรล จากคาดการณ์อุปทานน้ำมันดิบมีแนวโน้มเพิ่มขึ้นจากรัสเซีย, อิหร่าน และเวเนซูเอลา คาดจะกดดันทิศทางหุ้นในกลุ่มพลังงานอ่อนตัวลงถ่วงตลาดได้ แต่จะเป็นปัจจัยหนุนแรงเก็งกำไรหุ้นในกลุ่มสายการบิน (AAV และ BA) ปรับตัวขึ้นได้ต่อจากทิศทางราคาต้นทุนที่ต่ำลง อย่างไรก็ตาม เราแนะนำให้ติดตามท่าทีของซาอุดิอาระเบียต่อในระยะถัดไป คาดอาจมีการส่งสัญญาณปรับลดกำลังการผลิตลงได้อีกครั้ง

สำหรับปัจจัยภายในประเทศ เรามองยังไม่มีปัจจัยใหม่เข้าสนับสนุนการฟื้นตัวขึ้นได้ดี โดยยังให้นํ้าหนักหลักไปกับการรอติดตามความชัดเจนในการจัดตั้งรัฐบาลยังเป็นปัจจัย Overhang กดดันตลาดได้อยู่ ทั้งนี้เรายังแนะนำให้ทยอยซื้อสะสมเมื่ออ่อนตัวสำหรับหุ้นในกลุ่ม Domestic ในประเทศ 1.) หุ้นในกลุ่มธนาคารฯ (KBANK, SCB, และ BBL) ปรับตัวขึ้นได้จากแนวโน้มผลประกอบการ 2Q’66 ที่มีโอกาสฟื้นตัวขึ้นต่อตามทิศทางอัตราดอกเบี้ยขาขึ้น รวมทั้งเราเริ่มเห็นอัตราการเติบโตของสินเชื่อในบางธนาคารฟื้นตัวขึ้นบ้างแล้ว 2.) หุ้นในกลุ่มค้าปลีก (CPALL, MAKRO, BJC, DOHOME และ GLOBAL) ที่เราคาดผลประกอบการผ่านจุดต่ำสุดไปแล้ว และอยู่ในภาพการฟื้นตัวขึ้นต่อเนื่อง โดยได้รับแรงหนุนจากการฟื้นตัวในประเทศจากการบริโภคและการท่องเที่ยวเป็นสำคัญ รวมทั้งยังได้รับประโยชน์จากแนวโน้มค่าไฟที่ปรับลดลง รวมทั้ง 3.) หุ้นในกลุ่มส่งออกสินค้าเกษตร (TU, GFPT, TFG และ CPF) จากตัวเลขการส่งออกสินค้าเกษตรยังคงขยายตัว 23.8% ขยายตัวต่อเนื่องเป็นเดือนที่ 3 รวมทั้งราคาเนื้อสัตว์ที่เริ่มทยอยปรับตัวขึ้นบ้างแล้ว คาดจะเป็นจิตวิทยาเชิงบวกหนุนทิศทางหุ้นดังกล่าวฟื้นตัวขึ้นได้

ธีมการลงทุน “SelectivePlay”

หุ้นแนะนําวันน้ี “CBG”

- เรามองราคาปรับตัวลงรับรู้ความกังวล เกี่ยวกับความอ่อนแอของรายได้ในปีนี้ไปในระดับหน่ึงแล้ว อย่างไรก็ตามคาด 2Q’66 รายได้จะเริ่มฟื้นตัวขึ้น QoQ จากรายได้เริ่มฟื้นและต้นทุนวัตถุดิบเริ่มชะลอตัวลง

- ทางเทคนิคในราคา Breakout แนวต้านที่เส้นแนวโน้มขาลง ยืนเหนือ EMA10 วัน

- กลยุทธ์ เล่นรีบาวด์ แนวรับ 66.50 / 65.50 Target 69.00 / 70.00 Stop <65.00